L’once d’or a connu une volatilité intéressante ces derniers jours en atteignant les 1 230$. C’est un niveau-clé et inédit depuis fin juillet. Deux causes principales justifient ce récent élan haussier, malgré une trame très largement marquée à la baisse depuis mi-avril.

Volatilité de l’or : entre tensions, guerre commerciale et pays émergents

Les tensions inflationnistes américaines et les risques autour de la guerre commerciale lancée par Donald Trump sont ainsi accusés d’avoir favorisé la fin de la léthargie que connaissait le métal jaune depuis début août. L’or, en tant que réserve de valeur efficace contre l’inflation mais aussi en tant que refuge face aux craintes de ralentissement économique (suscitées par la politique protectionniste de Trump), est donc sorti de son range technique compris entre 1 182 $ et 1 209 $ l’once.

Mais est-ce un retournement de marché durable ? Je ne le crois pas. En particulier à cause de la relation “classique” entre le dollar américain et l’once d’or. Traditionnellement, lorsque le dollar américain baisse, les matières premières libellées dans cette devise voient leur valeur progresser. Cette relation n’a rien d’incroyable mais elle a le mérite de rappeler que le pouvoir d’achat des détenteurs d’autres devises baissera à mesure que le dollar se renforce, abaissant de facto la demande mondiale pour les différentes matières premières (dont l’or).

Aujourd’hui, les principaux acheteurs du précieux métal sont les Brics : Brésil, Russie, Inde, Chine et Afrique du Sud, et plus largement les pays émergents. Ces derniers connaissent une fuite importante de capitaux, en particulier depuis le début de l’année, et à mesure que la Fed relève ses taux. Comme vous le savez, cette dernière serait “devenue folle” à en croire le locataire de la Maison Blanche. Qu’importe ! Ces fuites sont également causées par le bras de fer commercial imposé par Trump et par les difficultés structurelles de certains émergents (en particulier la Turquie et l’Argentine) qui sautent plus que jamais aux yeux des investisseurs.

Les principales devises émergentes ont ainsi baissé de plus de 15 % en moyenne depuis le début de l’année face au dollar américain. Conséquence directe : ces pays sont de moins en moins en mesure d’acheter de l’or, libellé en dollar américain. D’autant que certains de ces pays en difficulté vendent une partie de leurs réserves nationales d’or pour tenter de freiner la chute de leur devise. Ces ventes réalisées par les différentes banques centrales accentuent le biais baissier de moyen terme sur l’once. En 1971, le secrétaire au Trésor de Richard Nixon, John Connally, avait déclaré face à un parterre de diplomates européens « le dollar est notre monnaie, mais c’est votre problème ».

Plus que jamais, cette citation semble d’actualité ! Et pour cause, les récentes hausses des taux US augmentent la facture (déjà salée) des émergents qui se sont massivement endettés en dollars depuis 2008. Le dollar serait donc responsable de tous ces maux ? Non, loin de là. Mais cette provocation est tentante car elle évite bien souvent d’indiquer que les spéculateurs s’attaquent aussi aux pays émergents à cause de problèmes structurels, trop longtemps ignorés. L’épisode turc de cet été est là pour en témoigner.

Face à l’or, les grands indices boursiers ralentissent

Par ailleurs, si l’or a rebondi ces derniers jours, c’est aussi à cause de la baisse marquée des grands indices occidentaux. Pour le moment, les dynamiques haussières de long terme ne sont pas remise en cause. Le S&P500 est par exemple en progression de plus de 300 % depuis ses creux enregistrés en 2009. Depuis le début de l’année, et malgré l’épisode actuel de correction, les grands indices mondiaux ont globalement progressé. L’or est traditionnellement acheté lorsque les rendements boursiers baissent : l’incertitude est alors particulièrement rentable sur cette valeur refuge par excellence. Mais encore une fois, aucune dynamique de long terme ne semble véritablement cassée pour le moment.

À titre personnel, je surveille beaucoup le test de la moyenne mobile simple de période 200 (ou “SMA(200)”) en unité de temps hebdomadaire sur le DAX30, couplée avec la grande épaule-tête-épaule que forme cet indice (sur la même unité de temps). L’équilibre est fragile et j’attends une rupture durable des 11 500 points pour me dire que la correction sera plus violente que prévue, au profit des valeurs refuges ! Pour l’heure, ce n’est pas le cas et la volatilité de l’or s’affaiblit quelque peu.

Un tel scénario n’a rien d’improbable quand on sait que de plus en plus d’observateurs s’alarment quant à la fin du cycle économique actuel aux États-Unis et le démarrage d’une nouvelle grande crise financière. Certains acteurs tablent sur le fait que le pays soit en surchauffe économique (phase qui peut précéder une récession et la fin du Bull Market de long terme). Cette inquiétude majeure est loin d’être pricée sur les marchés actions. À titre personnel, c’est justement ce que je surveille actuellement : le ralentissement des rendements boursiers face à l’or. Je m’intéresse dans un second temps aux difficultés des émergents et à la politique de la Fed qui sont certes majeures, mais bien plus contextuelles. En effet, pour la sixième fois consécutive, je vais présenter ici le même scénario sur l’or. C’est une opération plutôt court-termiste mais très répétitive. Étant vendeur d’or depuis bientôt six mois, je ne reste jamais longtemps exposé sur ce marché (pas plus de deux semaines par trade).

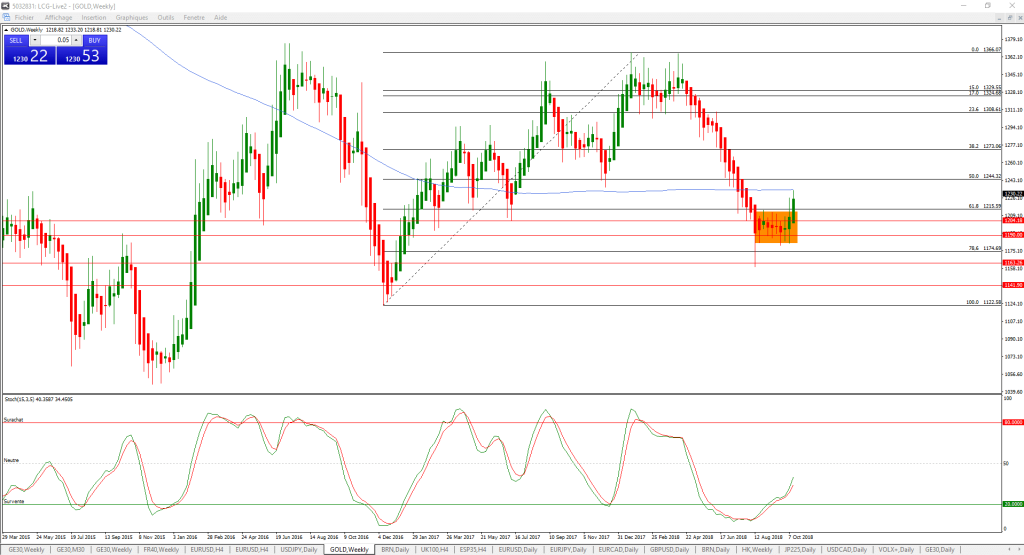

Cotation en or en unité de temps hebdomadaire

Capture d’écran du Gold (Heikin Ashi) en unité de temps hebdomadaire. Source : FWA

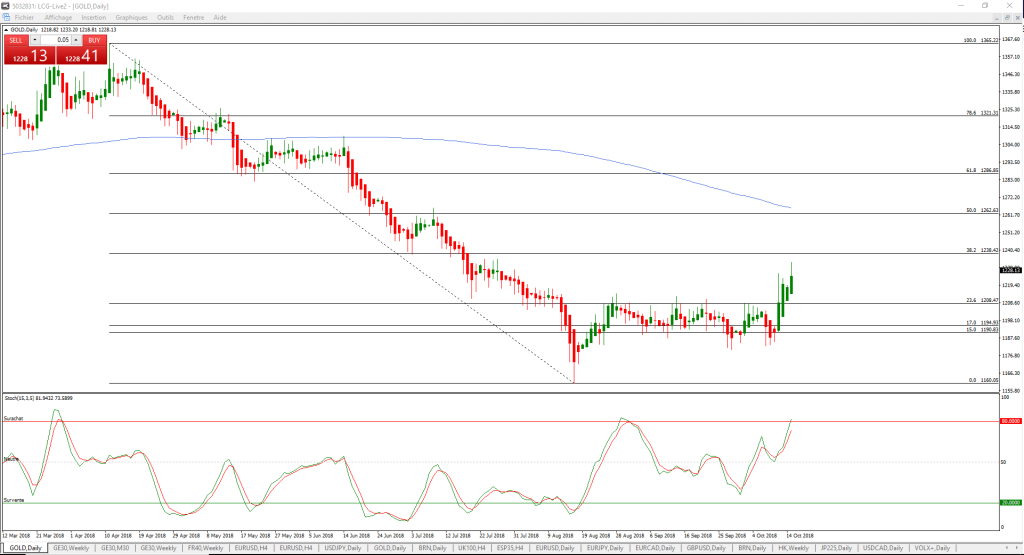

Cotation or en unité de temps quotidienne

Capture d’écran du Gold (Heikin Ashi) en unité de temps quotidienne. Source : FWA

Tant que la SMA(200) en unité de temps hebdomadaire n’est pas rompue, je garde un biais vendeur sur l’once d’or. Ce niveau correspond globalement au plus haut atteint ces dernières heures, sur les 1 234 $ l’once. Cette résistance dynamique joue bien son rôle et j’ai tendance à compléter ce propos avec les 38,2 % de Retracement de Fibonacci indiqués en D1. C’est en effet la rupture durable de la zone 1 234 $ / 1 240 $ qui me forcerait à penser que mon scénario vendeur est à abandonner. En attendant, mon point d’entrée reste fixé sur les 1 213$, avec pour principaux objectifs les 1 202 $ et 1 193 $ l’once. Et ce, de sorte à respecter les valeurs qui ont servi de manière très répétitive pour le même scénario de trading, cinq fois de suite, via le range rappelé ci-dessus.

Ces ordres différés (“Sell Stop”) seraient ainsi supprimés en cas de retour au-dessus des 1 240 $ dans les prochaines séances, donc sans aucune incidence financière. En cas de déclenchement, donc de baisse marquée sur l’once d’ici une dizaine de jours, je laisserai inchangé mon SL sur les 1 248 $. Ce dernier sera abaissé sur point d’entrée une fois le support psychologique des 1 200 $ rompu, quitte à renforcer ce trade short sur les 1 198 $. C’est donc un scénario répétitif que je présente à nouveau et via lequel j’associerai assez peu de volumes, dans la mesure où chaque “copier-coller” de tels scénarios doit être affaibli en termes de prise de risque (puisque la probabilité de retournement de la tendance grandit petit à petit). À suivre !

Télécharger aussi gratuitement notre guide : Anticiper les marchés financiers

Dorian Abadie

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.